1. Progressionsvorbehalt Rechner

2. Progressionsvorbehalt berechnen

3.

Progressionsvorbehalt bei Ehegatten

4. Einkünfte unter Progressionsvorbehalt

5. Links zu Progressionseinkünften

Einkommensteuer

Erbschaftssteuer-Rechner

Fahrtkostenrechner

Gewerbesteuerrechner

Kapitalertragsteuer

Kirchensteuer

Körperschaftsteuerrechner

Lohnsteuer

Mehrwertsteuerrechner

Schenkungssteuer-Rechner

Solidaritätszuschlag

Steuerfreibeträge

Steuerrechner für Rentner

Progressionsvorbehalt Rechner

Mit dem Progressionsvorbehalt Rechner für Deutschland kann die Einkommensteuer sowie die Steuermehrbelastung z.B. im Fall von zusätzlichen Lohnersatzleistungen oder ausländischen Einkünften online für für 2022, 2023 oder 2024 ermittelt werden.

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

| |

Zu den Favoriten hinzufügen Zu den Favoriten hinzufügen

| TOP ▲ |

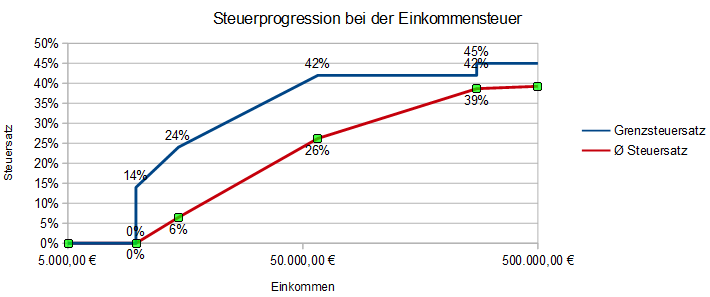

Steuerfreie Einkünfte, welche dem Progressionsvorbehalt unterliegen, erhöhen zwar nicht das zu versteuernde Einkommen, sie beeinflussen aber den Einkommensteuersatz und damit auch die Höhe der Einkommensteuer. Höhere Einkommen werden in Deutschland wegen des progressiven Steuersatzes prozentual höher besteuert. Dieser Besteuerungseffekt lässt sich in einer Steuerprogression-Tabelle veranschaulichen. Durch die Regelung zum Progressionsvorbehalt soll es zu einer leistungsgerechteren Besteuerung kommen, da auch von der Steuer freigestellte Einkünfte die Leistungsfähigkeit steigern können. Das zu versteuernde Einkommen (ohne die Progressionseinkünfte) wird dann gegebenenfalls mit einem höheren Durchschnittssteuersatz besteuert.

Unter den Progressionsvorbehalt fallen etwa Lohn- und Einkommensersatzleistungen, wie Elterngeld, Arbeitslosengeld, Mutterschaftsgeld oder das Krankengeld. Aber auch ausländische Einkünfte können dem Progressionsvorbehalt unterliegen. Der Progressionsvorbehalt kann entweder die Steuer erhöhen oder als sogenannter negativer Progressionsvorbehalt (bei negativen Progressionseinkünften) diese auch verringern. Für den letzteren Fall können zur Veranschaulichung im Progressionsvorbehalt-Rechner entsprechende negative ausländische Einkünfte eingegeben werden.

Steuerprogression 2024

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Grundfreibetrag 0% | 0 Euro | Bis 23.208 Euro |

| Progressionszone 1 14% | 11.604 Euro | 23.208 Euro |

| Progressionszone 2 ca. 24% | 17.006 Euro | 34.012 Euro |

| Spitzensteuersatz 42% | 66.761 Euro | 133.522 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Steuerprogression 2023

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Grundfreibetrag 0% | 0 Euro | Bis 21.816 Euro |

| Progressionszone 1 14% | 10.908 Euro | 21.816 Euro |

| Progressionszone 2 ca. 24% | 15.787 Euro | 31.574 Euro |

| Spitzensteuersatz 42% | 62.809 Euro | 125.618 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

Progressionsvorbehalt Rechner

Mit dem Progressionsvorbehalt Rechner kann online die Steuererhöhung bzw. bei negativen zu berücksichtigen Progressionseinkünften die Einkommensteuererspanis für die Jahre für 2022, 2023 oder 2024 berechnet werden. Auch lässt sich durch die schrittweise Berechnung das Ausmaß und die Funktionsweise des Progressionsvorbehaltes gut nachvollziehen. Die Progressionsberechnungen erfolgen ohne Gewähr.

TOP ▲

Progressionsvorbehalt berechnen

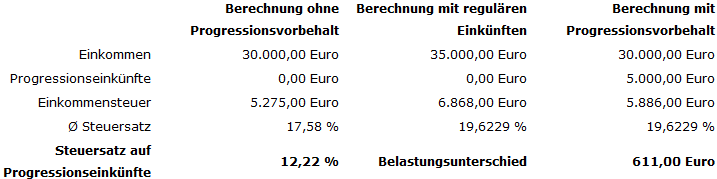

Die Berechnung der Einkommensteuer unter Berücksichtigung von Progressionseinkünften erfolgt in folgenden drei Schritten:

1. Zunächst wird die Steuer auf das zu versteuernde Enkommen zuzüglich der Progressionseinkünfte ermittelt.

2. Anschließend wird der durchschnittliche Steuersatz auf dieses Einkommen ermittelt.

3. Der durchschnittliche Steuersatz wird danach mit dem zu versteuernde Enkommen multipliziert. Auf dieser Basis wird die Einkommensteuer unter Berücksichtigung des Progressionsvorbehaltes ermittelt.

Berechnungsbeispiel für das Jahr 2020:

Das zu versteuernde Einkommen beträgt 30.000 Euro zuzgl. 5.000 Euro Progressionsinkünfte. Bei einem zu versteuernden Einkommen in Höhe von 35.000 Euro beträgt die Einkommensteuer 6.767,00 Euro. Der durchschnittliche Steuersatz beträgt somit 19,3343 %. Dieser Steuersatz wird nun auf das zu versteuende Einkommen in Höhe von 30.000 Euro angewendet. Die Steuerlast liegt demnach bei 6.767,00 Euro. Ohne Progressionsinkünfte ergibt sich eine Steuerlast von lediglich 5.187,00 Euro. Der Belastungsunterschied durch die Progressionseinkünfte beträgt demnach 613,00 Euro.

Negativer Progressionsvorbehalt: Wären die Progressionseinkünfte negativ, so läge der durchschnittliche Steuersatz auf das zu versteuernde Einkommen in Höhe von 25.000 Euro (30.000 Euro ./. 5.000 Euro) bei 14,8560 %. Wird dieser Steuersatz auf die 30.000 Euro angewendet, ergibt sich eine Steuer von 4.457,00 Euro und eine Ersparnis in Höhe von 730 Euro.

Ein beliebiges Beispiel lässt sich mit dem Progressionsrechner auf dieser Seite durchrechnen. Auf der nachfolgenden Seite finden Sie weiterführende mathematische Details zum Progressionsvorbehalt.

Progressionsvorbehalt bei Ehegatten

Im Allgemeinen ist die Zusammenveranlagung für Ehegatten günstiger als eine getrennte Einzelveranlagung. Die Berücksichtigung von Progressionseinkünften kann aber dazu führen, dass die getrennte Veranlagung bei Ehegatten günstiger ist.

Beispiel Steuerjahr 2018: Ehemann: Zu versteuerndes Einkommen 10.000 Euro und steuerfreie Progressionseinkünfte 12.000 Euro (z.B. ALG1). Ehefrau: Zu versteuerndes Einkommen 15.000 Euro. Es ist jeweils keine Kirchensteuer zu berücksichtigen. Im gegebenen Sachverhalt beträgt der steuerliche Vorteil bei Wahl der Einzelveranlagungen 277,02 Euro. Das Ergebnis resultiert daraus, dass der höhere Steuersatz bei der Zusammenveranlagung die Einkommensteuer deutlicher erhöht als bei der Einzelbesteuerung des Ehemanns.

Das Beispiel lässt sich mit dem Ehegattensplitting-Rechner nachrechnen. Alle Berechnungen erfolgen ohne Gewähr.

Einkünfte unter Progressionsvorbehalt

Gesetzlich ist der Progressionsvorbehalt in §32b EStG geregelt. Dort findet sich auch eine abschließende Aufzählung von Einkünften, welche dem Progressionsvorbahalt unterliegen. Unter anderem sind dort folgende Einkünfte aufgeführt:

-Arbeitslosenbeihilfe

-Arbeitslosengeld

-Aufstockungsbeträge oder Zuschläge nach dem ATZG

-Elterngeld nach dem Bundeselterngeld- und Elternzeitgesetz

-Entschädigungen nach dem Infektionsschutzgesetz

-Insolvenzgeld

-Krankengeld

-Kinderkrankengeld

-Kurzarbeitergeld

-Mutterschaftsgeld

-Teilarbeitslosengeld

-Übergangsgeld

-Verletztengeld

-Versorgungskrankengeld

-Zuschüsse zum Arbeitsentgelt

Zudem können auch Einkünfte unter Progressionsvorbehalt stehen, welche nach einem Abkommen zur Vermeidung der Doppelbesteuerung steuerfrei sind.

Die Beträge von Lohnersatzleistungen werden grundsätzlich elektronisch durch die auszahlenden Stellen an die Finanzämter übermittelt und sind in der Steuererklärung (Zeile 91 Hauptvordruck oder Zeile 28 Anlage N) einzutragen. Die Pflicht zur Abgabe einer Steuererklärung kann gem. §46 (2) Nr.1 EStG durch Progressionseinkünfte begründet werden, wenn die positive Summe der Einkünfte und Leistungen mehr als 410 Euro beträgt.

Links zu Progressionseinkünften

Steuerrechner wie der folgende Einkommensteuerrechner berücksichtigen ebenfalls den. Als weitere Rechner für Lohnersatzleistungen finden Sie hier einen

- Arbeitslosengeldrechner,

- Krankengeld-Rechner,

- Kinderkrankengeld-Rechner,

- Mutterschaftsgeld-Rechner und einen

- Insolvenzgeld-Rechner.

TOP ▲

Mindestlohnrechner BMF Steuerrechner BMF BStBK stbk-berlin

Sitemap Impressum, Datenschutz & Haftungsausschluss