Steuerfreibeträge 2025 und 2024

Hier erhalten Sie eine Übersicht über die Höhe der aktuellen Steuerfreibeträge mit Informationen zur Berechnung, Beantragung und Ausnutzung.

| |

Ein Steuerfreibetrag ist ein zumeist gesetzlich festgelegter Betrag, welcher den Berechnungswert (Bemessungsgrundlage) für eine bestimmte Steuer mindert und dadurch zu einer geringeren Steuerlast führt. Durch Steuerfreibeträge sollen geringe Beträge steuerfrei bleiben. Zudem wird die Steuerberechnung erleichtert, da die Nachweispflicht durch Belege entfällt, falls der Steuerfreibetrag nicht überschritten wird. Häufig wird mit dem Steuerfreibetrag der Grundfreibetrag aus dem Einkommensteuerrecht in Verbindung gebracht. Dieser ist automatisch im Einkommensteuertarif integriert und liegt in 2025 bei 12.096 Euro (2024: 11.784 Euro). Verheiratete erhalten zusammen den doppelten Grundfreibetrag (2025:24.192 Euro). Zumeist wird bis zu diesen Einkommensgrenzen keine Einkommensteuer gezaht.

Es gibt zudem zahlreiche weitere Steuerfreibeträge auch aus anderen Steuerarten. Einen schnellen Überblick zu den wichtigsten Steuerfreibeträgen aus verschiedenen Steuerbereichen mit Verlinkung und Gesetzesverweisen erhalten Sie mit dieser Steuerfreibetragstabelle.

TOP ▲

Worin unterscheiden sich Freibetrag und Steuerfreigrenze?

Steuerfreibetrag

Im Gegensatz zur Steuerfreigrenze kann der Steuerfreibetrag grundsätzlich von der Bemessungsgrundlage (z.B. vom zu versteuerndem Einkommen) zur Steuerberechnung abgezogen werden und führt dadurch immer zu einer Steuerreduzierung. Nur der den Freibetrag übersteigende Bereich wird versteuert.

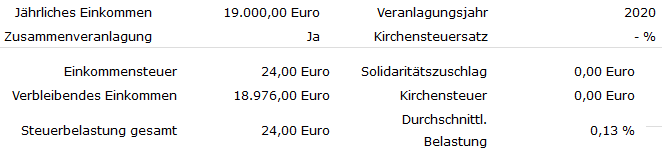

Beispiel: Das zu versteuernde Einkommen bleibt in der Regel bis zum Grundfreibetrag steuerfrei. Erst für das den Grundfreibetrag übersteigende Einkommen fällt für jeden weiteren Euro Steuer an. Sie können die Einkommensteuer und Einkommenserhöhungen mit diesem Einkommensteuer-Rechner online berechnen.

Steuerfreigrenze

Ein Steuerfreigrenze ist ein Betrag, bis zu dessen Höhe, keine Steuer anfällt. Wenn die Steuerfreigrenze aber überschritten wird, so entfällt die

Steuerfreiheit einfach. Es ist also eine Art Steuerfreibetrag, welcher bei Überschreiten der Grenze entfällt.

Beispiel: Sachbezüge (Jobticket, Firmenwagen etc.) sind in der Lohnabrechnung in der Regel steuerpflichtiger Lohn. Es gibt allerdings eine Freigrenze von *50 Euro in 2025 (2024:50 Euro), bis zu deren Höhe Steuerfreiheit besteht und keine Lohnsteuer anfällt. Liegt der Sachbezugswert allerdings bei 1 Euro darüber, so unterliegen die Sachbezüge wie das laufende Gehalt der vollen Besteuerung.

Pauschbeträge

Pauschbeträge werden als steuermindernde Kosten von der Finanzverwaltung anerkannt. Sie dienen der Vereinfachung im Steuerrecht. Kann der Steuerpflichtige höhere Kosten nachweisen, werden diese als abziehbare Kosten angesetzt.

Beispiel: Die Pendlerpauschale von 0,30 Euro pro Entfernungskilometer bzw. 0,38 Euro ab dem 20. Kilometer kann als Pauschale für die Fahrten zwischen Wohung und erster Tätigkeitsstätte angesetzt werden. Werden höhere Kosten mit öffentlichen Verkehrsmitteln nachgewiesen, lassen sich diese von der Steuer absetzen.

Freibeträge beim Lohnsteuerabzug

Bei der Berechnung der Lohnsteuer werden je nach Steuerklasse u.a. der Grundfreibetrag, die Beiträge für die Sozialversicherungen und der Arbeitnehmerpauschbetrag berücksichtigt.

Freibeträge je Steuerklasse 2025

| Steuerklasse | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibetrag | 12.096 Euro | 12.096 Euro | 24.192 Euro | 12.096 Euro | 0,00 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 | 4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0,00 Euro |

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0,00 Euro |

Freibeträge je Steuerklasse 2024

| Steuerklasse | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibetrag | 11.784 Euro | 11.784 Euro | 23.568 Euro | 11.784 Euro | 0,00 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 Euro | 4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0,00 Euro |

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0,00 Euro |

Wie hoch ist die Steuerfreigrenze beim Lohn?

Bis zu welchem Bruttogehalt ist keine Lohnsteuer zu zahlen? Auf dieser Seite können Sie für die Lohnsteuer Ihre individuelle Steuerfreigrenze beim Lohn online berechnen.

Dabei lässt sich auch der sogenannte Lohnsteuerfreibetrag zur Nettoerhöhung berücksichtigen. Dieser Freibetrag kann beim Finanzamt bei hohen Werbungskosten, Sonderausgaben oder außergewöhnlichen Belastungen beantragt werden und führt in der Regel wegen einer geringereren Steuerlast zu einem höheren Nettoeinkommen. Die Summe der anzugebenden Abzugsbeträge muss gem. § 39a (2) EStG mindestens 600 Euro pro Jahr betragen. Eine daraus resultierende Nettoerhöhung kann sich auch positiv auf mögliche vom Netto abhängende Lohnersatzleistungen wie etwa Arbeitslosengeld oder Krankengeld auswirken.

Für die Ergebnisse der Lohnsteuerberechnung auf dieser Seite wird keine Gewähr übernommen.

Ausschöpfung der Lohnfreibeträge

Lohnabrechnungen erfolgen in der Regel monatlich. Entsprechend werden in der monatlichen Abrechnung auch nur 1/12 der Freibeträge berücksichtigt. Falls das Arbeitsverhältnis nicht über 12 Monate bestand, bleiben Teile der Freibeträge für die entsprechenden Monate unberücksichgt. Auch bei starken Gehaltsschwankungen kann es sein, dass in Monaten mit niedrigem Brutto die Steuerfreibeträge zur Berechnung der Lohnsteuer nicht voll ausgeschöpft wurden aber in anderen Monaten bei hohem Brutto wiederum entsprechend hohe Lohnsteuer einbehalten wurde. Hier kann überlegt werden, eine Einkommensteuererklärung abzugeben, um sich zu viel einbehaltene Lohnsteuer vom Finanzamt erstatten zu lassen. Eine Schnellüberprüfung mit Ausnutzung der vollen Steuerfreibeträge kann mit dem Lohnrechner auf dieser Seite durchgeführt werden, indem das Jahresbrutto eingegeben und als Abrechnungszeitraum Jahr gewählt wird. In einer Steuererklärung können natürlich noch viele weitere steuermindernde Aspekte berücksichtigt werden, so dass es zu weiteren Steuererstattungen kommen kann. Im Zweifel ziehen Sie einen Steuerberater zu Rate.

Freibeträge der Besteuerung für Kapitaleinkünfte

Damit der Sparerfreibetrag (2025: 1.000 Euro bzw. 2.000 Euro) von den Banken berücksichtigt wird, muss dort ein Freistellungsauftrag gestellt werden. Ansonsten kann bereits für kleinere Kapitalerträge Kapitalertragssteuer einbehalten werden. Falls der Sparer-Pauschbetrag nicht voll ausgeschöpft wurde, lässt sich die zu viel einbehaltene Kapitalertragsteuer durch Abgabe einer Steuererklärung vom Finanzamt erstatten. Auch kann es bei der Verrechnung mit Verlusten aus einem anderen Depot sinnvoll sein, eine Verlustbescheinigung bei dem entsprechenden Kreditinstitut anzufordern, um die einbehaltenen Steuern zu minimieren. Geringverdienern können zur Vermeidung der Besteuerung von Kapitalerträgen eine Nichtveranlagungsbescheinigung des Finanzamtes vorlegen.

Freibeträge für Rentner

1. Freibetrag bei Altersrente

Bei der Besteuerung der gesetzlichen Altersrente wird in Abhängigkeit vom Zeitpunkt des Erstbezuges der Rente ebenfalls ein prozentualer Anteil der Rente von der Besteuerung freigestellt. Ebenso verhält es sich bei der gesetzlichen Witwenrente, Waisenrente oder der Rürup- und Riester-Rente. Einige Renten werden nach dem Ertragsanteil besteuert, bei welchen nur ein bestimmter Prozentsatz der Besteuerung unterliegt. Eine Berechnungsmöglichkeit für diese Art von Renten ist auf der Seite Rentenbesteuerung.biz zu finden. Schauen Sie zu weiteren Infos auch auf der Seite Steuererklärung für Rentner.

2. Altersentlastungsbetrag

Der Altersentlastungebetrag wird gem. § 24a EStG ab Vollendung des 64. Lebensjahres gewährt. Dieser wird schrittweise von anfänglich 1.900 Euro in 2005 bis auf 0 Euro in 2040 reduziert. Der Altersentlastungebetrag soll aber nach Auffassung der Finanzverwaltung nicht für Kapitaleinkünfte, die der Abgeltungsteuer unterliegen, gelten.

3. Versorgungsfreibetrag

Ein weiterer Freibetrag für Rentner ist der Versorgungsfreibetrag. Dieser Freibetrag wird für Pensionäre gewährt und wurde ab 2005 auf 40 % der Versorgungsbezüge, höchstens jedoch 3.000 Euro, verringert. Hier finden Sie einen kostenlosen Versorgungsfreibetrag-Rechner. Der Versorgungsfreibetrag wird für Pensionäre, welche ab 2006 Versorgungsbzüge erhalten, schrittweise bis 2039 gekürzt und entfällt dann ab 2040. Der ab 2005 als Ausgleich für den Wegfall des früheren Arbeitnehmer-Pauschbetrags hinzugekommene Zuschlag zum Versorgungsfreibetrag von zunächst 900 Euro verringert sich ebenfalls bis zum Jahr 2040. Den Gesetzestext finden Sie in § 19 EStG.

Freistellung von der Besteuerung bei Erbschaft und Schenkung

Die persönlichen Freibetrage im Erbschafts- bzw. Schenkungssteuerrecht hängen vom Verwandschaftsverhältnis zum Erblasser bzw. Schenker ab. Ehegatten und Lebenspartner erhalten einen Freibetrag von 500.000 Euro sowie einen Versorgungsfreibetrag von bis zu 256.000 Euro. Für Geschwister oder Personen der Erbschaft-Steuerklasse 3 liegt der persönliche Freibetrag nur bei 20.000 Euro. Die persönlichen Freibeträge gelten alle 10 Jahre. Oftmals erfolgt deswegen eine Schenkung bereits zu Lebzeiten, um die Freibeträge später erneut zu nutzen. Zur Schenkungsteueroptimierung sei auf die Seite Schenkungsteuer.com.de mit einem Schenkungssteuerrechner verwiesen. Tipps zur Ausnutzung weiterer Freibeträge im Zusammenhang mit einer Erbschaft und einen Erbschaftsteuerrechner finden Sie auf der Seite Erbschaftsteuer.com.de.

Steuererleichterungen für Betriebsveräußerungen und Anteilsverkäufe

An dieser Stelle zu nennen sind die Steuerfreibeträge bei der Betriebsveräußerung (45.000 Euro) nach §16(4) EStG oder bei bestimmten Anteilsverkäufen an Kapitalgesellschaften (9.060 Euro) gem. §17(3) EStG. Hierbei handel es sich um Mischformen zwischen Steuerfreibetrag und Steuerfreigrenze, da bei Überschreiten der im Gesetz genannten Grenzen die Freibeträge mit steigendem Gewinn kontinuierlich bis auf Null abgeschmolzen werden.

TOP ▲