Einkommensteuer in Deutschland 2023, 2024, 2025

Überblick über Einkommensteuer und zu versteuerndes Einkommen - Höhe, Tarife und Einkunftsarten mit kostenloser Online Berechnung

| |

Die Einkommensteuer (umgangssprachlich auch als Einkommenssteuer geschrieben) ist eine Steuer in Deutschland, die auf Einkünfte von natürlichen Personen erhoben wird. Die gesetzliche Grundlage für diese Steuer bildet überwiegend das Einkommensteuergesetz (EStG). Die gebräuchliche Abkürzung für die Einkommensteuer ist ESt. Das Einkommensteuerrecht kennt sieben verschiedene Einkunftsarten. Die Bemessungsgrundlage für die Berechnung der Einkommensteuer ist das zu versteuernde Einkommen. Bei Arbeitnehmern wird die Einkommensteuer in Form von Lohnsteuer vom Arbeitgeber berechnet, einbehalten und direkt an das Finanzamt abgeführt. Diese einbehaltene Lohnsteuer wird bei Abgabe einer Steuererklärung als Vorauszahlung auf die Einkommensteuer angerechnet. Die Einkommensteuerrichtlinien (EStR) und Lohnsteuerrichtlinien (LStR) bieten detaillierte Erläuterungen und Begriffsdefinitionen zur Einkommensteuer.

Wie hoch ist die Einkommensteuer?

Auf dieser Seite finden Sie einen Einkommensteuerrechner für die Jahre 2010-2023, 2024 oder 2025. Mitberechnet werden der Solidaritätszuschlag (bis zu 5,5% der Einkommensteuer) und gegebenfalls die Kirchensteuer. Als weitere Berechnungsmöglichkeit kann eine Einkommensteuer-Tabelle als Splittingtabelle oder Grundtabelle genutzt werden. Die Berechnungen durch den Steuerrechner auf dieser Seite erfolgen ohne Gewähr.

TOP ▲

Wie erfolgt die Einkommensteuerermittlung durch das Finanzamt?

Die geanue Höhe der Einkommensteuer wird durch das Finanzamt bestimmt. Grundlage hierfür ist die jährlcih abzugebende Einkommensteuererklärung, sofern hierfür eine Pflicht besteht. In dieser Erklärung müssen alle relevanten Einkünfte, Ausgaben und absetzbaren Posten des Steuerjahres an das Finanzamt gemeldet werden. Ziel ist es, die tatsächliche Einkommensteuerlast zu ermitteln. Dabei kann es zu Steuererstattungen oder Nachzahlungen kommen.

Die Abgabe der Steuererklärung kann online über das ELSTER-Portal oder mithilfe spezieller Steuer-Software erfolgen. Dies erleichtert den Prozess und reduziert Fehler. Eine gründlich ausgefüllte Steuererklärung ermöglicht es, von verschiedenen Freibeträgen und Abzugsmöglichkeiten zu profitieren. Dadurch lässt sich die Steuerlast erheblich reduzieren. Außerdem bieten zahlreiche staatliche Förderungen zusätzliche finanzielle Vorteile.

Welche abweichenden Ermittlungen der Einkommensteuer gibt es?

Eheleute wählen zumeist die Zusammenveranlagung. Hierzu wird das Einkommen beider Eheleute zusammenaddiert, die Einkommensteuer jeweils auf die Hälfte des Einkommens berechnet und dann mit verdoppelt. In der Regel ist das wegen abgemilderter PRogressionseffekte günstiger als wenn jeder gesondert besteuert wird (Einzelveranlagung).

Bestimmte Einkünfte können den Steuersatz beeinflussen. Besonderheiten bei der Berechnung der Einkommensteuer bestehen z.B. für Einkünfte unter Progressionsvorbehalt gemäß §32b EStG. Zu diesen Einkünften zählen etwa das steuerfreie Arbeitslosengeld, Elterngeld, Kurzarbeitergeld oder bestimmte ausländische Einkünfte.

Außerordentliche Einkünfte gem. §34 EStG können nach der Fünftelregelung besteuert werden. Die Einkommensteuer der hierunter fallenden Abfindungen lässt sich mit einem Abfindungsrechner ermitteln.

Was sind die sieben Einkunftsarten?

Gemäß § 2 Abs. 1 EStG unterliegen der Einkommensteuer die folgenden 7 Einkunftsarten:

1. Einkünfte aus unselbständiger Arbeit (Angestellte) §19 EStG

2. Einkünfte aus selbständiger Arbeit (Freiberufler) §18 EStG

3. Einkünfte aus Gewerbebetrieb (Gewerbetreibende) §15 - §17 EStG

4. Einkünfte aus Vermietung und Verpachtung (Vermieter) §20 EStG

5. Einkünfte aus Kapitalvermögen §21 EStG

6. Einkünfte aus Land und Forstwirtschaft §13 - §14a EStG

7. Sonstige Einkünfte (z.B Renteneinkünfte) §22 - §23 EStG

Was ist das zu versteuerndes Einkommen?

Das zu versteuernde Einkommen ist in R 2 EStR (Einkommensteuerrichtlinien) beschrieben und kann wie folgt berechnet werden:

+ Summe der Einkünfte aus den 7 Einkunftsarten

= Summe der Einkünfte

- Altersentlastungsbetrag § 24a EStG

- Entlastungsbetrag für Alleinerziehende § 24b EStG

- Freibetrag für Land- und Forstwirte § 13 Abs. 3 EStG

+ Hinzurechnungsbetrag

= Gesamtbetrag der Einkünfte § 2 Abs. 3 EStG

- Verlustabzug § 10d EStG

- Sonderausgaben §§ 10, 10a, 10b, 10c EStG

- außergewöhnliche Belastungen §§ 33 bis 33b EStG

- Steuerbegünstigung der zu Wohnzwecken genutzten Wohnungen, Gebäude und Baudenkmale sowie der schutzwürdigen Kulturgüter

+ Erstattungsüberhänge § 10 Abs. 4b Satz 3 EStG

+ zuzurechnendes Einkommen gem. § 15 Abs. 1 AStG

= Einkommen § 2 Abs. 4 EStG

- Freibeträge für Kinder §§ 31, 32 Abs. 6 EStG

- Härteausgleich nach § 46 Abs. 3 EStG

= zu versteuerndes Einkommen § 2 Abs. 5 EStG

Was ist der Einkommensteuerfreibetrag?

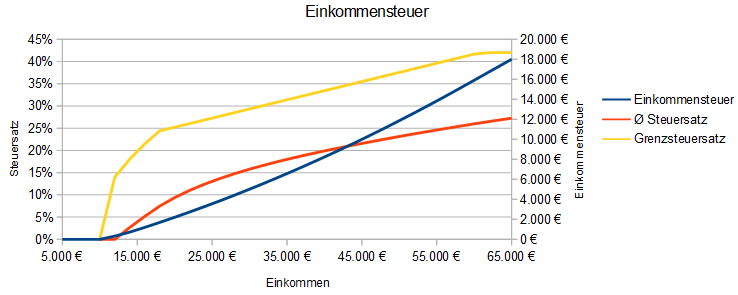

Der Einkommensteuerfreibetrag wird auch Grundfreibetrag genannt. Dieser ergibt sich aus dem Einkommensteuertarif, welcher im EStG verankert ist. Erst ab einem höheren Einkommen fällt nach dem Grundtarif Einkommensteuer mit einem Eingangssteuersatz von zunächst 14% an. Der Steuersatz steigt mit zunehmendem Einkommen auf 42% und später als Reichensteuer auf 45%. Bei einer Einkommensteuer-Zusammenveranlagung verdoppelt sich der Einkommensteuer-Freibetrag entsprechend. Zahlreiche eeitere Freibeträge existeieren im Einkommensteuerrecht.

Grundfreibeträge 2020-2025

| Jahr | Grundfreibetrag Ledige | Grundfreibetrag Verheiratete |

|---|---|---|

| 2025 | *12.084 Euro | *24.168 Euro |

| 2024 | 11.784 Euro | 23.568 Euro |

| 2023 | 10.908 Euro | 21.816 Euro |

| 2022 | 10.347 Euro | 20.694 Euro |

| 2021 | 9.744 Euro | 19.488 Euro |

| 2020 | 9.408 Euro | 18.816 Euro |

Welche Einkommensteuerformen gibt es?

Bei Arbeitnehmern stellt die einbehaltene Lohnsteuer eine Vorauszahlung auf die in der Einkommensteuererklärung ermittelte Einkommensteuer dar. Auch die Kapitalertragsteuer auf Kapitalerträge ist eine besondere Form der Einkommensteuererhebung. Im Gegensatz dazu zahlen beispielsweise Freiberufler, Gewerbetreibende oder Gesellschafter von Personengesellschaften gegebenenfalls Einkommensteuervorauszahlungen. Ausländer mit Inlandseinkünften gemäß §49 EStG unterliegen in Deutschland ebenfalls der Einkommensteuerpflicht.

Welche steuerlichen Abzugsfähigkeiten kommen in Betracht?

Die Einkommensteuer wird nicht nur durch die Höhe des Einkommens, sondern auch durch verschiedene Freibeträge und absetzbare Ausgaben beeinflusst. Dazu zählen:

- Kinderfreibetrag: Der Kinderfreibetrag entlastet Eltern steuerlich, indem ein bestimmter Betrag vom zu versteuernden Einkommen abgezogen wird. Dieser Freibetrag steht für jedes Kind zu und wird jährlich angepasst. Ist das Kindergeld höher als die Steuerersparnis durch Freibetrag, kommt er bei der Einkommensteuer nicht zur Anwendung. Im anderen Fall wird die Differenz zum Kindergeld verrechnet.

- Sonderausgaben: Hierzu zählen unter anderem Ausgaben für Altersvorsorge, Versicherungen und Spenden. Diese können das zu versteuernde Einkommen erheblich mindern.

- Werbungskosten: Arbeitnehmer können Ausgaben, die in direktem Zusammenhang mit ihrer beruflichen Tätigkeit stehen, als Werbungskosten absetzen. Dazu gehören unter anderem Arbeitszimmer, Fahrtkosten, Fortbildungskosten oder Arbeitsmittel.

- Außergewöhnliche Belastungen: Diese umfassen Kosten, die dem Steuerpflichtigen zwangsläufig und unvorhersehbar entstehen, wie zum Beispiel Krankheitskosten, Pflegekosten oder Ausgaben aufgrund von Katastrophenschäden.

Was sind die Auswirkungen der ESt-Steuerprogression?

Die progressive Einkommenbesteuerung in Deutschland bedeutet, dass mit steigendem Einkommen nicht nur der absolute Steuerbetrag, sondern auch der relative Steuersatz zunimmt. Dies führt dazu, dass Einkommen im oberen Bereich stärker belastet werden als niedrigere Einkommen. Die Steuerprogression soll sicherstellen, dass die Steuerlast entsprechend der wirtschaftlichen Leistungsfähigkeit verteilt wird.

Gibt es Besonderheiten bei Selbständigen und Freiberuflern?

Selbständige und Freiberufler unterliegen anderen steuerlichen Regelungen als Arbeitnehmer. Sie müssen ihre Einkünfte selbst ermitteln und in der Steuererklärung angeben. Häufig müssen sie vierteljährliche ESt-Vorauszahlungen auf die voraussichtliche Einkommensteuer leisten. Außerdem können sie Betriebsausgaben absetzen, die direkt mit ihrer beruflichen Tätigkeit in Zusammenhang stehen.

Beispiele für absetzbare Betriebsausgaben:

- Büromaterialien: Kosten für Papier, Druckerpatronen und andere Büromaterialien.

- Fahrzeugkosten: Kosten für beruflich genutzte Fahrzeuge, einschließlich Benzin, Wartung und Leasingraten.

-Fortbildungskosten: Kosten für berufliche Weiterbildung und Schulungen.

Mietkosten: Kosten für Büro- oder Praxisräume.

- Verpflegungsmehraufwand

Gibt es Besonderheiten für Rentner und Pensionäre?

Auch Rentner und Pensionäre müssen unter bestimmten Bedingungen Einkommensteuer zahlen. Ihre Renteneinkünfte unterliegen jedoch einer speziellen Besteuerung, bei der ein Teil der Rente steuerfrei bleibt. Dieser steuerfreie Teil wird durch den sogenannten Rentenfreibetrag bestimmt, der bei gesetzlichen Renten abhängig vom Jahr des Rentenbeginns ist.

Welche Internationale Steuerregelungen sind anzuwenden?

Personen mit internationalen Einkünften müssen beachten, dass auch ausländische Einkünfte in Deutschland steuerpflichtig sein können. Hierbei kommt es häufig zu Doppelbesteuerungsabkommen (DBA) zwischen Deutschland und anderen Ländern, die verhindern sollen, dass Einkünfte doppelt besteuert werden. Diese Abkommen legen fest, in welchem Land welche Einkünfte besteuert werden und wie die Anrechnung ausländischer Steuern in Deutschland erfolgt.

Wie funktioniert die ESt-Berechnungsformel?

Die Grundformel zur Berechnung der Einkommensteuer findet sich in §32a EStG. Für unbeschränkt Steuerpflichtige fällt unterhalb des Einkommensteuer-Freibetrags (Grundfreibetrag) in der Regel keine Steuer an. Der Anstieg der Einkommensteuer verläuft bei einem höheren Einkommen zunächst progressiv. Das bedeutet, dass in den darauffolgenden sogenannten Progressivzonen mit steigendem Einkommen auch der Steuersatz ansteigt. In den oberen Proportionalzonen bleibt der Steuersatz dann für ab da hinzuverdientes Einkommen jeweils konstant bei 42% (Spitzensteuersatz) bzw. für sehr hohe Einkommen bei 45% (Reichensteuer). In einer Einkommensteuer-Tabelle lässt sich dieser Effekt anhand des Grenzsteuersatzes gut veranschaulichen.

Einkommensteuerformulare und weitere Links

Auf der nachfolgenden Seite finden Sie diverse Einkommensteuerformulare für Arbeitnehmer und Selbständige.

Hier finden Sie weitere

Infos zur Einkommensteuer des BMF.

TOP ▲