Grundfreibeträge für 2025, 2024, 2023 und früher

Wer muss den Grundfreibetrag beantragen und ab welchem Gehalt ist Lohnsteuer bzw. ab welchem Einkommen ist Einkommensteuer zu zahlen? Hier finden Sie Infos zum Einkommensteuer-Grundfreibetrag 2024 und 2023 mit einem Beispiel zur Veranschaulichung und Online Berechnungsmöglichkeiten.

| |

| |

Hinweis: Der für "2024 neu" genannte Grundfreibetrag wird nach Plänen der Bundesregierung rückwirkend für das Kalenderjahr angehoben und ist noch vorläufig. In den Online Rechnern wird er bereits berücksichtigt.

Der Grundfreibetrag ist zentraler Bestandteil im Einkommensteuerrecht, wodurch sicherstellt wird, dass das Existenzminimum steuerfrei bleibt. Der Grundfreibetrag liegt in Deutschland in 2024 bei 11.784 Euro und findet im Rahmen der Einkommensteuer- bzw. Lohnsteuerberechnung Anwendung. Beim Ehegattensplitting verdoppelt sich der Betrag entsprechend auf 23.568 Euro. Bei einem Einkommen unterhalb des Grundfreibetrags fällt in der Regel keine Einkommensteuer an. Als Ausnahmen seien die beschränkte Steuerpflicht oder zusätzliche Einkünfte unter Progressionsvorbehalt (Arbeitslosengeld 1, Kurzarbeitergeld, Elterngeld ...) genannt. Durch regelmäßige Anpassungen des Gesetzgebers wird sichergestellt, dass der Grundfreibetrag den aktuellen wirtschaftlichen Bedingungen entspricht.

Der Eingangssteuersatz für Einkommen über dem Grundfreibetrag beträgt 14%. Der Einkommensteuersatz steigt danach für jeden weiteren Euro kontinuierlich bis auf 42% an. Für besonders hohe Einkommen beträgt der Steuersatz für zusätzliches Einkommen dann im Rahmen der Reichensteuer 45%.

Der Grundfreibetrag (einkommensteuerliches Existenzminimum) orientiert sich am sozialhilferechtlichen Begriff des sächlichen Existenzminimums. Die genaue Ermittlung geht aus dem Existenzminimumbericht der Bundesregierung hervor und bestimmt auch die Höhe der Kinderfreibeträge. Das steuerfrei zu stellende sächliche Existenzminimum für die Jahre 2023 und 2024 entspricht den Grundfreibeträgen in diesen Jahren und beträgt für Alleinstehende 10.908 Euro bzw. 11.784 Euro.

Eine tabellarische Übersicht mit weitere Steuerfreibeträgen bietet die folgende Steuerfreibetrag-Tabelle.

Tabelle mit Grundfreibeträgen der letzten Jahre

Bis zu welchem Betrag bleibt das Einkommen in den letzten Jahren steuerfrei? Nachfolgend finden Sie eine Übersicht mit den aktuellen Grundfreibeträgen und denen der letzten Jahre. Die Grundfreibeträge für Ehegatten verdoppeln sich bei Zusammenveranlagung entsprechend der Regelung für den Splittingtarif.

| Jahr | Grundfreibetrag ledig | Grundfreibetrag verheiratet |

|---|---|---|

| 2025 | *12.084 Euro | *24.168 Euro |

| 2024 | 11.784 Euro | 23.568 Euro |

| 2023 | 10.908 Euro | 21.816 Euro |

| 2022 | 10.347 Euro | 20.694 Euro |

| 2021 | 9.744 Euro | 19.488 Euro |

| 2020 | 9.408 Euro | 18.816 Euro |

| 2019 | 9.168 Euro | 18.336 Euro |

| 2018 | 9.000 Euro | 18.000 Euro |

| 2017 | 8.820 Euro | 17.640 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro | 0 Euro |

| Progressionszone 1 14% | 11.784 Euro | 23.568 Euro |

| Progressionszone 2 ca. 24% | 17.006 Euro | 34.012 Euro |

| Spitzensteuersatz 42% | 66.761 Euro | 133.522 Euro |

| Reichensteuer 45% | Ab 277.826 Euro | Ab 555.652 Euro |

| Tarifzone / Grenzsteuersatz | Grundtarif | Splittingtarif |

|---|---|---|

| Bis Grundfreibetrag 0% | 0 Euro | 0 Euro |

| Progressionszone 1 14% | *12.084 Euro | *24.168 Euro |

| Progressionszone 2 ca. 24% | *17.430 Euro | *34.860 Euro |

| Spitzensteuersatz 42% | *68.430 Euro | *136.860 Euro |

| Reichensteuer 45% | Ab *277.826 Euro | Ab *555.652 Euro |

Bis zu welchem Betrag bleibt der Lohn steuerfrei?

Bei Angestellten wird vom Arbeitgeber die Einkommenstuer in Form von Lohnsteuer vor Auszahlung des Gehalts an das Finanzamt abgeführt. Dabei wird die Lohnsteuer auf Basis des Gehalts und der Besteuerungsmerkmale auf der Lohnsteuerkarte bzw. in den ELStAM berechnet. Je nach eingtragener Steuerklasse werden auch die Grundfreibeträge in der Lohnsteuerberechnung berücksichtigt. In den Steuerklassen 1,2 und 4 wurde der Grundfreibetrag jeweils 1 mal berücksichtigt, in der Steuerklasse 3 sogar 2 mal. In den Lohnsteuerklasse 5 und 6 sind keine Grundfreibeträge eingearbeitet, was zu einer höheren Lohnsteuer führt. Die Berechnung der Lohnsteuer ist etwas komplexer und wird von einer Lohn und Gehaltssoftware automatisch vorgenommen.

Wenn Sie als Angestellter wissen wollen, in welcher Steuerklasse bis zu welcherm Bruttogehalt vom Arbeitgeber keine Lohnsteuer abzuführen ist, dann können Sie oben eine entsprechende online Berechnung zum Nettolohn, zur Lohnsteuer und zu den Sozialversicherungbeiträgen durchführen. Der Rechner berücksichtigt automatisch die für die Lohnsteuer abzugsfähigen Beträge und berechnet ebenfalls den maximalen Lohn, der noch steuerfrei bleibt. Die Angaben erfolgen ohne Gewähr.

Steuerfreie Lohngrenze ohne LSt. für pflichtvers. AN ohne Kinderlosenzuschlag

| Steuerklasse | 2022 | 2023 | 2024 | 2025 |

|---|---|---|---|---|

| 1 | 1.210,25 Euro | 1.290,00 Euro | 1.357,83 Euro | *1.401,91 Euro |

| 2 | 1.588,25 Euro | 1.687,41 Euro | 1.759,91 Euro | *1.809,25 Euro |

| 3 | 2.264,17 Euro | 2.397,92 Euro | 2.525,75 Euro | *2.614,00 Euro |

| 4 | 1.210,25 Euro | 1.290,00 Euro | 1.357,83 Euro | *1.401,91 Euro |

| 5 | 134,91 Euro | 134,91 Euro | 134,91 Euro | *134,91 Euro |

| 6 | 0,91 Euro | 0,91 Euro | 0,91 Euro | *0,91 Euro |

Freibeträge in den Steuerklassen 2023

| Steuerklasse | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibeträge | 10.908 Euro | 10.908 Euro | 21.816 Euro | 10.908 Euro | 0,00 Euro | 0,00 Euro |

| Arbeitnehmerpauschbetr. | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 | 4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

| Sonderausgabenpauschbetr. | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0,00 Euro |

| Kinderfreibeträge (nur Soli und KiSt) | 8.952 Euro | 8.952 Euro | 8.952 Euro | 8.952 Euro( | 0,00 Euro | 0,00 Euro |

Grundfreibeträge beim Lohnsteuerabzug 2024

| Steuerklasse | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibetrag | 11.784 Euro | 11.784 Euro | 23.568 Euro | 11.784 Euro | 0,00 Euro | 0,00 Euro |

| Arbeitnehmerpauschale | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 1.230 Euro | 0,00 Euro |

| Sonderausgabenpauschale | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 36 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 Euro | 4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

Grundfreibeträge beim Lohnsteuerabzug 2025

| Steuerklasse | 1 | 2 | 3 | 4 | 5 | 6 |

|---|---|---|---|---|---|---|

| Grundfreibetrag | *12.084 Euro | *12.084 Euro | *24.168 Euro | *12.084 Euro | 0,00 Euro | 0,00 Euro |

| Arbeitnehmerpauschale | *1.230 Euro | *1.230 Euro | *1.230 Euro | *1.230 Euro | *1.230 Euro | 0,00 Euro |

| Sonderausgabenpauschale | *36 Euro | *36 Euro | *36 Euro | *36 Euro | *36 Euro | 0,00 Euro |

| Entlastungsbetrag Alleinerziehende | 0,00 Euro | *4.260 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro | 0,00 Euro |

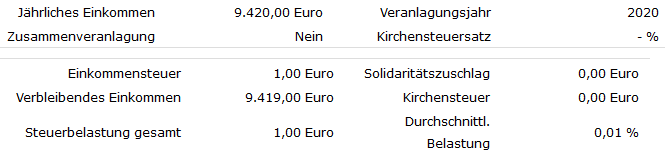

Berechnungsbeispiel Selbständige

Bei Selbstständigen wird nicht wie bei Angestellten Lohnsteuer vom Arbeitgeber an das Finanzamt abgeführt. Stattdessen sind vierteljährliche Einkommensteuervorauszahlungen zu leisten. Die zu zahlende Einkommensteuer wird anschließend mit der Abgabe von Steuererklärungen ermittelt. Wie wirkt sich der Einkommensteuer-Grundfreibetrag in der Regel bei Selbstständigen aus?

Vereinfachtes Beispiel zum Steuerfreibetrag bei der Einzelveranlagung:

Einkünfte aus selbständiger Tätigkeit: 12.200 Euro

Verluste aus Vermietung und Verpachtung: 1.500 Euro

Sonderausgaben: 1.800 Euro

In diesem Fall wären in 2024 keine Steuern zu zahlen, da das zu versteuerndes Einkommen mit ca. 8.900 Euro unter dem aktuellen Grundfreibetrag von 11.784 Euro liegt. Zusammenveranlagte Ehegatten bleiben entsprechend bis zu einem zu versteuerndem Einkommen steuerfrei, dass bis zum doppelten Grundfreibetrag reicht.

Zur genauen Berechnung der zu zahlenden Einkommensteuer kann der Einkommensteuerrechner auf dieser Seite oder ein Steuerprogramm verwendet werden. Für die Ergebnisse wird keine Gewähr übernommen. Einen guten Überblick mit einer Gegenüberstellung von Einkommen und Einkommensteuer in einer Einkommensteuertabelle finden Sie hier.

Steuer auf Einkommen unterhalb des Grundfreibetrages?

Auch ein zu versteuerndes Einkommen unterhalb des Grundfreibetrags kann der Einkommensteuer unterliegen (BFH vom 9.8.2001 - BStBl II S. 778). Dies kann etwa bei dem Erhalt von Entgeltersatzleistungen gegeben sein. Diese Lohnersatzleistungen sind zwar steuerfrei, unterliegen aber dem Progressionsvorbehalt. In § 32a Abs. 1 Satz 2 EStG wird hierzu eine vorrangige Anwendung des Progressionsvorbehalts (§32b EStG ) angeordnet.

Beispiel: Arbeitslosengeld I: 10.000 Euro, Zu versteuerndes Einkommen: 10.000 Euro

Das zu versteuernde Einkommen liegt unter dem Grundfreibetrag. Jedoch erhöhen die Progressionseinkünfte den Steuersatz. Mit dem ALG 1 ergibt sich eine Summe von 20.000 Euro. Es wird zur Berechnung ein Steuersatz von 8,79% auf ein zu versteuerndes Einkommen von 20.000 Euro ermittelt und dieser Steuersatz auf 10.000 Euro (Einkommen ohne Entgeltersatzleistungen) angewendet. Es fällt daher beim Grundtarif in 2024 Einkommensteuer in Höhe von 879,00 Euro an, obwohl das zu versteuernde Einkommen unter dem Grundfreibetrag liegt.

Wer hat Anspruch auf den Grundfreibetrag?

Alle in Deutschland unbeschränkt steuerpflichtigen Personen erhalten bei der Einkommensteuer- bzw. Lohnsteuerberechnung den Grundfreibetrag. Dazu gehören sowohl Arbeitnehmer als auch Selbstständige oder Rentner. Unbeschränkt Steuerpflichtige sind Personen, die in Deutschland einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben §1 (1) EStG.

Muss der Grundfreibetrag beantragt werden?

Der Grundfreibetrag wird in der Regel automatisch bei der Berechnung der Einkommensteuer durch das Finanzamt bzw. bei der Lohnsteuerberechnung durch den Arbeitgeber berücksichtigt. Er muss dann nicht gesondert beantragt werden. Ausnahme sind aber etwa beschränkt steuerpflichtige Auslandsrentner, die eine deutsche Rente beziehen.

In diesen Fällen kann ein Antrag auf unbeschränkte Steuerpflicht und somit auf Gewährung des Grundfreibetrags gestellt werden. Voraussetzung ist, dass die in Deutschland steuerpflichtigen Einkünfte mindestens 90% der gesamten Einkünfte betragen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte nicht den Grundfreibetrag übersteigen (§1(3) EStG ). Der Grundfreibetrag wird gekürzt, wenn es nach den Verhältnissen im Wohnsitzstaat des Steuerpflichtigen notwendig und angemessen ist.

Wie wird der Grundfreibetrag jährlich angepasst?

Der Grundfreibetrag wird regelmäßig angepasst, um der Inflationsrate und der Entwicklung des Existenzminimums zu Rechnung zu tragen. Die Anpassung erfolgt durch den Gesetzgeber.

Was passiert bei knapper Überschreitung des Einkommens über den Grundfreibetrag?

Nur der entsprechende Teil des Einkommens, der den Grundfreibetrag überschreitet, wird besteuert. Das Einkommen bis zum Grundfreibetrag bleibt steuerfrei. Der Eingangssteuersatz für das den Grundfreibetrag überschreitende Einkommen liegt bei 14%.

Was ist der Unterschied zwischen dem Grundfreibetrag und anderen Freibeträgen?

Es gibt zahlreiche weitere Steuerfreibeträge im Einkommensteuerrecht. Diese reduzieren das zu versteuernde Einkommen und führen dadurch zu einer geringeren Steuerlast. Beispiele aus dem Einkommensteuerrecht sind der Kinderfreibetrag, der Entlastungsfreibetrag für Alleinerziehende oder der Ausbildungsfreibetrag. Auch in anderen Steuerarten gibt es Freibeträge.

Wann wird der Grundfreibetrag nicht gewährt?

Bei beschränkt Steuerpflichtigen wird der Grundfreibetrag nicht gewährt und das Einkommen ab dem 1. Euro versteuert. Beschränkt Steuerpflichtige haben keinen deutschen Wohnort aber trotzdem Einkünfte in Deutschland. Gem. §1(3) EStG können Sie einen Antrag auf unbeschränkte Steuerpflicht bzw. Berücksichtigung des Grundfreibetrags stellen. Bedingung ist, dass ihre Einkünfte im Kalenderjahr mindestens zu 90 Prozent der deutschen Einkommensteuer unterliegen oder die nicht der deutschen Einkommensteuer unterliegenden Einkünfte den (eventuell zu kürzenden) Grundfreibetrag nicht übersteigen. Die Einkommensteuer für beschränkt Steuerpflichtige ohne Grundfreibetrag lässt sich oben mit dem Online Rechner ebenfalls berechnen.

Wann findet eine Kürzung des Grundfreibetrags statt?

Stellen beispielsweise Auslandsrentner einen Antrag auf unbeschränkte Steuerpflicht bzw. Gewährung des Grundfreibetrags gem. §1(3) EStG, ist zur Beurteilung der Voraussetzungen, ob die deutschen Einkünfte unter dem Grundfreibetrag liegen, gegebenenfalls eine Anpassung des Grundfreibetrags vorzunehmen. Entsprechende Länder werden hierzu in Gruppen eingeteilt. Eine Übersicht findet sich im Dokument über die Ländergruppen nach ausländischen Verhältnissen. Auslandsrentnern aus den Philippinen stehen demnach als Voraussetzung bei der Antragstellung z.B. nur 25%, aus Thailand oder Türkei 50% oder aus Spanien 75% des Grundfreibetrags zu.

Wie wird der Grundfreibetrag beim Lohn berücksichtigt?

Der Arbeitgeber berechnet die Lohnsteuer monatlich auf Basis des voraussichtlichen Jahresarbeitslohns, wobei der Grundfreibetrag anteilig auf die Monate des Jahres verteilt wird. Je nach Steuerklasse wird der Grundfreibetrag auf das Jahr gesehen 1 mal (Stkl. 1,2 und 4), 2 mal (Stkl. 3) oder gar nicht (Stkl. 5 und 6) berücksichtigt.

Wo spielt der Grundfreibetrag eine Rolle?

Der Grundfreibetrag ist wichtig für die Einkommensteuerberechnung, da bis zu diesem Einkommen in der Regel keine Einkommensteuer zu leisten ist.

Der Grundfreibetrag wird bei beschränkter Steuerpflicht nicht gewährt.

Ist der Gesamtbetrag der Einkünfte niedriger als der Grundfreibetrag besteht etwa für Rentner in der Regel keine Pflicht zur Abgabe einer Steuererklärung (§56 EStDV ).

Für den Antrag auf unbeschränkte Steuerpflicht reicht es, wenn die ausländischen Einkünfte unterhalb des (evtl. zu kürzenden) Grundfreibetrags liegen.

Je nach Steuerklsse wird der Grundfreibetrag in der Lohnsteuerberechnung 1 mal 2 mal oder gar nicht berücksichtigt.

Bei der Zusammenveranlagung wird der Grundfreibetrag doppelt mitberechnet.

TOP ▲